JOEL GREENBLATT E LA MAGIC FORMULA

La discesa sui mercati azionari degli ultimi mesi ha portato non poco scompiglio nelle menti degli investitori. Guardando tuttavia ai lati positivi, molti titoli hanno oggi delle valutazioni attraenti soprattutto per chi opera seguendo un approccio da value investor. Oggi approfondiamo l’approccio di uno dei più grandi investitori della storia, Joel Greenblatt. Tratteremo in maniera semplificata il suo approccio tentando di trarre conclusioni immediatamente pratiche sul mercato americano, attraverso la selezione di un gruppo di azioni che rispettano determinati requisiti.

Il fondo da lui gestito, il Gotham Fund, tra il 1985 e il 2006 ha realizzato un rendimento annualizzato del 40%. I titoli dei suoi libri possono sembrare molto semplicistici. Egli stesso scherza sul fatto di non essere stato molto bravo nella scelta dei suoi titoli. Il libro che lo ha reso famoso presso il grande pubblico è quello in cui parla della sua “Magic Formula”. Nella pratica si costruisce un portafoglio di 20–30 azioni, acquistandone circa un quarto ogni tre mesi, e tenendole per circa un anno. Le azioni vanno selezionate tra quelle con la migliore combinazione di EBIT/EV e ROIC, eliminando le aziende finanziarie e le utilities.

Greenblatt consiglia di investire su aziende con capitalizzazione superiore a 50 milioni di dollari. Alternativamente per semplificare è possibile utilizzare P/E e ROA. Il ROA misura la redditività complessiva di un’attività, ed è calcolato come il rapporto tra il reddito delle varie gestioni, (operativa, straordinaria, finanziaria e fiscale) e tutto il capitale che è stato impiegato nella totalità delle attività investite. IL p/e indica invece quante volte il prezzo di un’azione “incorpora” gli utili attesi. Quindi se ipotizziamo che un’azienda ha utili costanti possiamo ben comprendere con il P/E il numero di anni necessario all’investitore per recuperare il proprio investimento.

VALUTAZIONI E CONSIDERAZIONI

Ovviamente ognuno dovrà trarre le proprie conclusioni. Nessun metodo è infallibile o comunque performa sempre bene. Diversi articoli, dimostrano nella pratica che la Magic Formula avrebbe sottoperformato in alcune situazioni di mercato. Inoltre i parametri P/E e ROA possono essere valutati secondo soggettive valutazioni. Volendo riassumere il tutto e semplificare, stiamo cercando azioni il cui prezzo è sottovalutato e purtuttavia il business è redditizio.

UNA METODOLOGIA PRATICA

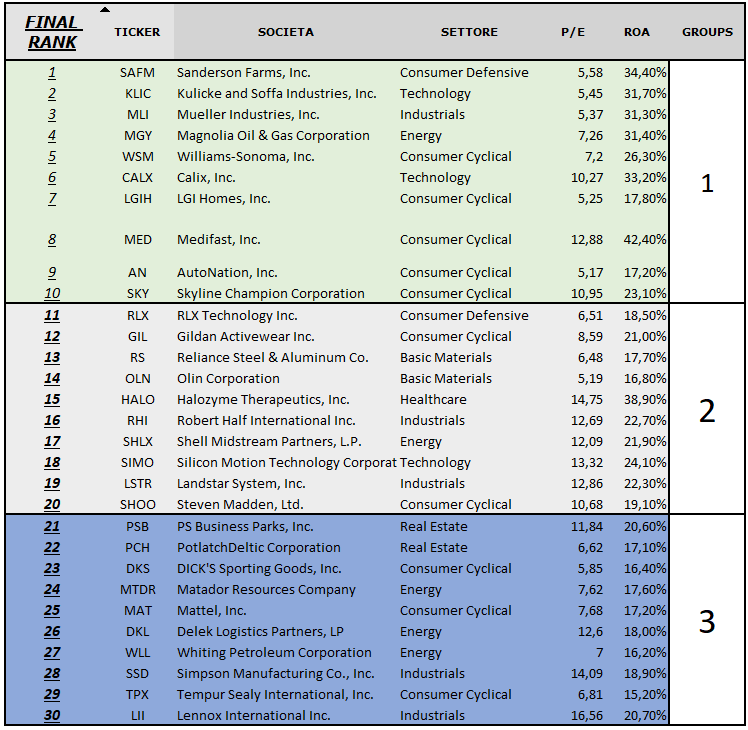

Provando ad effettuare la selezione sul mercato americano (market cap 2bln to 10 bln, noi preferiamo queste), ordiniamo le aziende per P/E e per ROA, stilando due classifiche separate. Il risultato finale sarà una classifica data dalla somma dei due pesi, preferendo ovviamente le prime posizioni. Per i p/e cerchiamo aziende con un valore compreso fra 5 e 20, per il ROA > del 15%.

Perché? Perché stiamo cercando azioni sottovalutate ma che allo stesso tempo hanno redditività. La tabella mostra 30 azioni, suddivise in tre blocchi. Ad ognuno le sue valutazioni. Un’analisi approfondita dei business e della situazione economico-finanziaria dei titoli presenti nella lista è sicuramente di aiuto per comprendere il business in cui stiamo investendo. Inoltre effettuare un’analisi della forza dei prezzi può aiutare fortemente ad individuare un buon timing di ingresso evitando così di acquistare titoli in caduta libera con la conseguenza di dover attendere un periodo di tempo eccessivamente lungo rispetto al proprio orizzonte temporale.

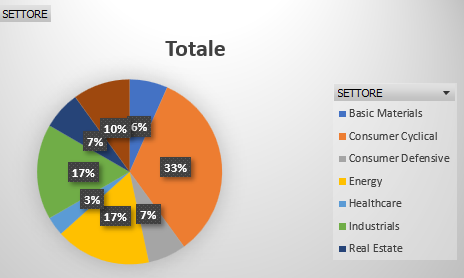

Analizzando i dati nel dettaglio vediamo che la maggior parte delle società (10 su 30) appartengono al settore consumer cyclical. Troviamo infatti molti titoli come ad esempio SANDERSON FARMS che hanno un p/e relativamente basso e un ottimo ROA.

Lasciamo a voi il compito di utilizzare adeguatamente questa lista di titoli che potrete tenere nella vostra watchlist e analizzare in maniera accurata. Noi sicuramente terremo d’occhio i titoli per comprendere la possibilità di acquistare ottimi business a prezzi scontati.