L’analisi di un portafoglio di investimenti è una componente cruciale nella gestione finanziaria, sia per investitori privati che istituzionali. Questo processo consiste nel valutare la composizione del portafoglio, il rischio associato e le potenziali performance future. L’obiettivo principale è massimizzare i rendimenti attesi minimizzando il rischio attraverso una diversificazione efficace e l’uso di vari strumenti di analisi finanziaria.

L’analisi di un portafoglio di investimenti tramite il Cono di Ibbotson è un approccio utilizzato per valutare la performance e la gestione del rischio di un portafoglio nel tempo. Questo metodo, sviluppato da Roger Ibbotson, utilizza un modello grafico per rappresentare le probabilità di rendimento di un portafoglio, fornendo agli investitori una visione chiara e visiva delle aspettative di performance rispetto ai rischi assunti.

Il Cono di Ibbotson è uno strumento grafico che rappresenta la gamma dei possibili rendimenti futuri di un portafoglio in un dato orizzonte temporale. Il cono è costruito sulla base dei rendimenti storici e della volatilità del portafoglio, delineando un intervallo di confidenza che aumenta con il tempo. Il cono si espande man mano che si allunga l’orizzonte temporale, riflettendo l’aumento dell’incertezza e della volatilità potenziale.

Ottimizzazione di portafoglio

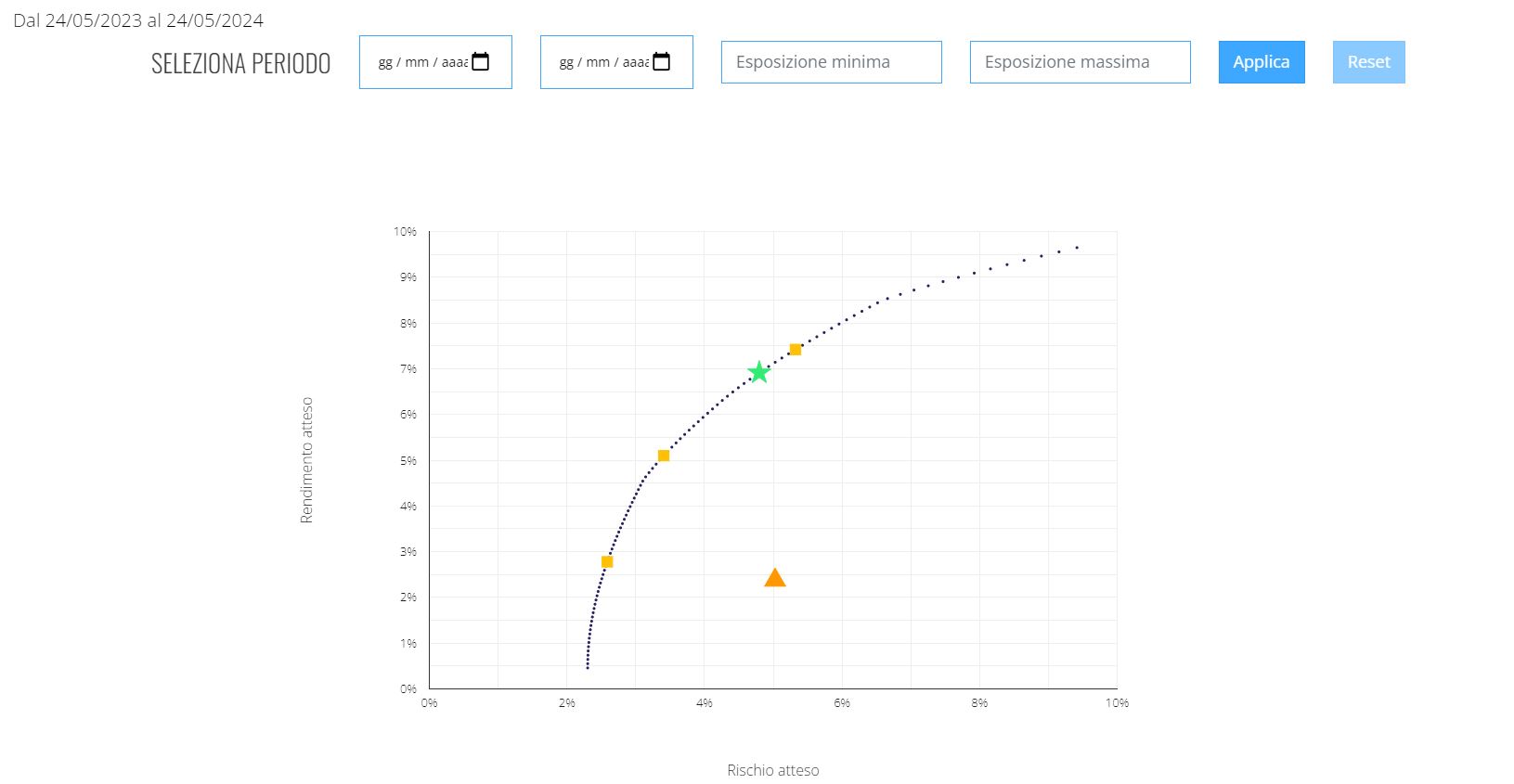

L’ottimizzazione di un portafoglio è un processo critico nella gestione degli investimenti che mira a bilanciare rischio e rendimento. Una delle metodologie più note per l’ottimizzazione del portafoglio è l’uso della frontiera efficiente, un concetto sviluppato da Harry Markowitz nell’ambito della teoria del portafoglio moderno (Modern Portfolio Theory, MPT). Questo approccio permette agli investitori di identificare i portafogli ottimali che offrono il massimo rendimento possibile per un dato livello di rischio.

Quantistik offre l’opportunità di ribilanciare i propri portafogli e posizionarsi sulla frontiera efficiente, evitando di sostituire gli strumenti in portafoglio.

L’investitore ha la possibilità di indicare l’esposizione massima e minima per ogni strumento. La frontiera efficiente può essere calcolata su un determinato periodo di tempo, a discrezione dell’utente.

Ad esempio, un investitore con un portafoglio diversificato in fondi azionari globali potrebbe decidere di effettuare uno switch verso fondi obbligazionari o fondi azionari settoriali specifici (ad esempio, tecnologia o sanità) in risposta a previsioni economiche che suggeriscono una recessione imminente.

Su Quantistik è possibile sostituire uno o più strumenti di un portafoglio tramite diverse modalità:

- Strumento vs categoria: possibilità di scegliere fondi alternativi più performanti della stessa categoria

- Da screener: selezionare parametri di performance per scegliere strumenti alternativi

- Widget AI: utilizzare il widget “TOP 5 strumenti per asset class” e scegliere lo strumento appartenente alla stessa asset class.