I certificati finanziari sono strumenti derivati che combinano le caratteristiche di obbligazioni e opzioni. Questi prodotti stanno diventando sempre più popolari tra gli investitori alla ricerca di rendimenti interessanti e una certa diversificazione del portafoglio. Ma è davvero conveniente includere questi strumenti nel proprio portafoglio?

La loro peculiarità sta nella combinazione di elementi di debito (come il capitale garantito) e di opzione (come la partecipazione ai guadagni del sottostante). Esistono diverse tipologie di certificati secondo ACEPI, tra cui i certificati a capitale protetto, a capitale condizionatamente protetto e a capitale non protetto, ognuno con caratteristiche e livelli di rischio differenti.

RISCHI E RENDIMENTI

Come detto prima, gli emittenti dei certificati di investimento possono essere banche, istituti finanziari o altre entità autorizzate. La solidità finanziaria dell’emittente è importante, poiché influenzerà la capacità di onorare gli obblighi contrattuali nei confronti degli investitori.

Gli investitori devono essere consapevoli del rischio di credito associato all’emittente del certificato. Se l’emittente fallisce o ha difficoltà finanziarie, gli investitori potrebbero subire perdite.

Il rendimento di un certificato di investimento è legato alla performance dell’attività sottostante. Se l’attività sottostante aumenta di valore, il certificato di solito registra un aumento di valore. Tuttavia, se l’attività sottostante diminuisce di valore, il certificato può registrare una perdita.

Facciamo un esempio di un certificate con barriera su un indice azionario.

Ipotizziamo un prezzo dell’indice di riferimento uguale a 1000, con barriera posta a 900. La durata del contratto è pari a 1 anno. Se alla scadenza, l’indice è superiore al prezzo iniziale senza mai toccare la barriera, l’investitore riceve un rendimento fisso del 5%. In questo caso, l’investitore riceverà il capitale iniziale più il 5% di rendimento.

Se l’indice tocca o supera la barriera durante la vita del certificato, il certificato può scattare automaticamente, e l’investitore può ricevere il rimborso anticipato. Il rimborso potrebbe essere inferiore all’investimento iniziale, o potrebbero essere adottate altre condizioni specificate nel contratto.

Questo è solo un esempio semplificato, e i dettagli specifici possono variare notevolmente a seconda della struttura del certificato e delle condizioni contrattuali stabilite dall’emittente. Prima di investire in certificati, è consigliabile comprendere appieno la struttura del prodotto, valutare il profilo di rischio e considerare attentamente l’emittente.

Ricerca certificates per i tuoi portafogli

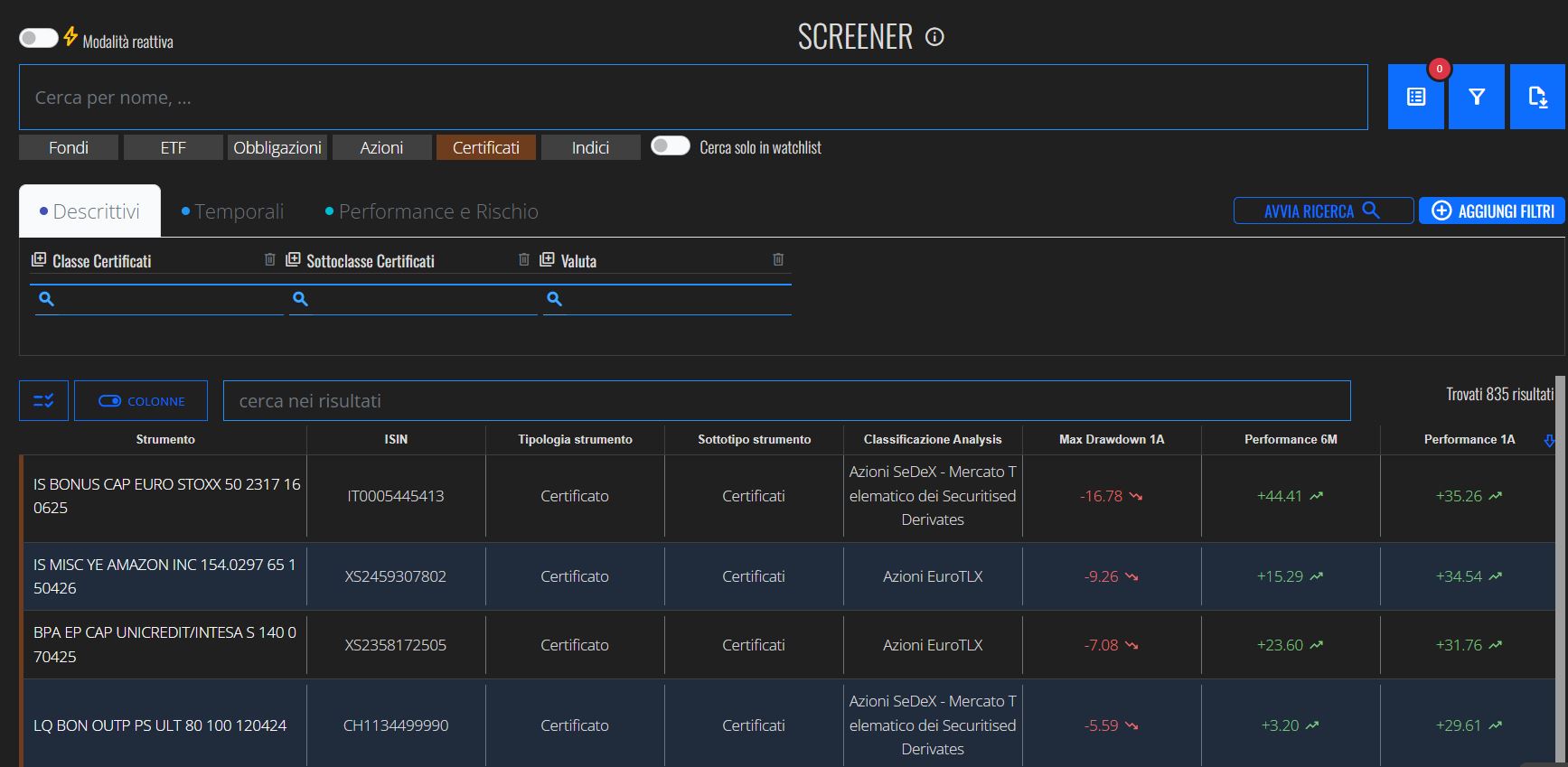

Come selezionare i migliori strumenti per il tuo portafoglio? I certificati finanziari possono essere strumenti complessi, ma con l’ausilio di uno screener, è possibile semplificare la selezione dei migliori certificati per il tuo portafoglio. Lo screener Quantistik è uno strumento che permette di filtrare i certificati in base a vari criteri, aiutando gli investitori a individuare quelli che meglio si adattano alle proprie esigenze di investimento.

La piattaforma mette a disposizione tre tipologie di filtri per i certificati:

- Descrittivi: permettono all’utente di cercare i certificati in base alle loro caratteristiche di garanzia del capitale e selezionare la valuta di riferimento

- Temporali: cioè in base alla data di emissione e alla data di scadenza

- Performance e rischio: permette di scegliere i certificati che hanno realizzato performance importanti e rischio contenuto